전쟁벌인 미국은 1.3% 올랐는데…한국 주식형펀드는 -11% 전세계 꼴등

지난주 펀드 평균수익률 -10.95% 일본·중국보다 하락폭 2배 이상 커 “저가매수 기회”…설정액은 1조늘어 코스닥·반도체 ETF에 자금 유입 활발미국과 이란 간 전쟁 여파로 국내..

| 항목 | 값 |

|---|---|

| 현재가 | 19,830 원 |

| 변동량 | ▲ 55.00 원 |

| 변동률 | 0.28% |

| 거래량 | 8,260,251 |

| 거래대금 | 161,951,363,297 원 |

| 날짜 | 시가 | 고가 | 저가 | 종가 | 거래량 | 거래대금 |

|---|---|---|---|---|---|---|

| 2/25/2026 | 20,350 | 21,040 | 20,085 | 21,015 | 60,737,980 | 1,255,355,813,878 |

| 2/26/2026 | 20,600 | 21,330 | 20,545 | 21,100 | 46,364,031 | 973,871,307,833 |

| 3/2/2026 | 20,740 | 21,725 | 20,000 | 20,000 | 94,352,864 | 1,964,045,541,899 |

| 3/3/2026 | 19,490 | 19,775 | 17,110 | 17,345 | 110,520,239 | 2,022,058,774,471 |

| 3/4/2026 | 18,540 | 20,840 | 18,455 | 19,575 | 132,506,974 | 2,596,076,238,340 |

| 3/5/2026 | 19,710 | 20,690 | 19,345 | 20,530 | 63,808,231 | 1,291,583,336,977 |

| 3/8/2026 | 19,400 | 19,945 | 19,075 | 19,810 | 68,786,254 | 1,346,581,612,346 |

| 3/9/2026 | 20,870 | 20,890 | 19,890 | 20,080 | 58,479,592 | 1,187,527,970,745 |

| 3/10/2026 | 20,400 | 20,515 | 19,475 | 19,680 | 45,619,166 | 914,476,546,298 |

| 3/11/2026 | 19,515 | 19,925 | 19,405 | 19,775 | 27,674,765 | 547,330,244,458 |

이 투자신탁은 기본적으로 코스닥 150지수(이하 '기초지수'라 합니다)를 완전복제하는 방식으로 포트폴리오를 구성할 예정입니다. 다만, 필요에 따라서 기초지수 구성종목을 선별하고, 당해 투자가능대상 종목 중에서 추적오차를 감안하여 최종 투자대상종목을 구성하는 표본추출(Sampling) 방식을 병행할 수 있습니다. 코스닥150지수는 코스닥시장 상장종목중 시가총액, 유동성, 업종분포 등을 고려하여 선정한 150종목을 구성종목으로 하여 개별종목의 유동주식수를 감안한 유동시가총액 가중방식으로 산출한 지수입니다.

AI예측기는 KODEX 코스닥150을 로 예측했어요.

멤버십 플랜을 구독하면 예상 주가 시나리오와 AI의 투자의견, 목표·손절가, AI가 참고한 차트 패턴들을 확인할 수 있습니다.

수익률 1위 매매전략은 KODEX 코스닥150을 중이에요.

멤버십 플랜을 구독하면 수익률 1위 매매전략의 매매 시점을 확인하고 다음 신호를 알림으로 받아볼 수 있습니다.

지난주 펀드 평균수익률 -10.95% 일본·중국보다 하락폭 2배 이상 커 “저가매수 기회”…설정액은 1조늘어 코스닥·반도체 ETF에 자금 유입 활발미국과 이란 간 전쟁 여파로 국내..

연금 개미들은 지난 달 퇴직연금 계좌에서 반도체와 코스닥 상장지수펀드(ETF)를 가장 많이 사들인 것으로 나타났다. 8일 한국경제신문이 확정기여형(DC) 퇴직연금 시장의 점유율(지난해 말 기준)이 가장 높은 미래에셋증권 계좌를 분석한 결과, 지난 2월 퇴직연금 계좌 순매수 상위 5개 ETF에는 반도체 밸류체인(2종목), 코스닥 지수형(2종목)이 각각 포함됐다. 순매수 1위는 'TIGER 반도체TOP10'이었다. 국내 반도체 밸류체인 핵심 10개 기업에 분산 투자하는데 종목별 비중은 SK하이닉스(28.07%), 삼성전자(23.95%), 한미반도체(17.49%), 리노공업(7.96%) 등이다. 각종 대외 불확실성 속에서도 인공지능(AI)과 서버용 반도체 수요가 더 늘어날 것으로 본 투자자가 많았던 것으로 풀이된다.2위는 삼성전자 주식과 대한민국 국고채에 약 3 대 7 비율로 투자하는 'KODEX 삼성전자채권혼합'이 차지했다. 채권혼합형 ETF를 활용해 연금 계좌에서 반도체 대형주 비중을 최대한 끌어올리려는 수요가 반영된 것으로 풀이된다. 코스닥150지수를 추종하는 'TIGER 코스닥'(3위), 'KODEX 코스닥150'(

미·이란 전쟁에 증시 급락하자 개인, 레버리지 ETF 1.4조 베팅 코스닥 레버리지 상품 매수 집중 인버스·코스피 ETF는 순매도세미국과 이란 간에 전쟁이 발발한 여파로 지난 4일..

![[재테크 풍향계]퇴직연금 고수는 ○○○ ETF에 투자한다](https://cphoto.asiae.co.kr/listimglink/1/2026022514412552253_1771998085.png)

코스피가 6000선을 넘어서는 등 파죽지세의 흐름을 이어가면서 퇴직연금 투자자들도 국내 증시 투자에 주력하고 있는 것으로 나타났다. 과거 미국 증시에 투자하는 상장지수펀드(ETF)가 차지했던 자리를 이제 국내 지수 및 주도주 관련 ETF들이 차지하고 있다. 26일 아시아경제가 미래에셋증권에 의뢰해 퇴직연금 고객들의 보유 상위 ETF를 분석한 결과 국내 증시 관련 ETF가 대다수를 차지한 것으로 나타났다. 미래에셋증권 퇴직연

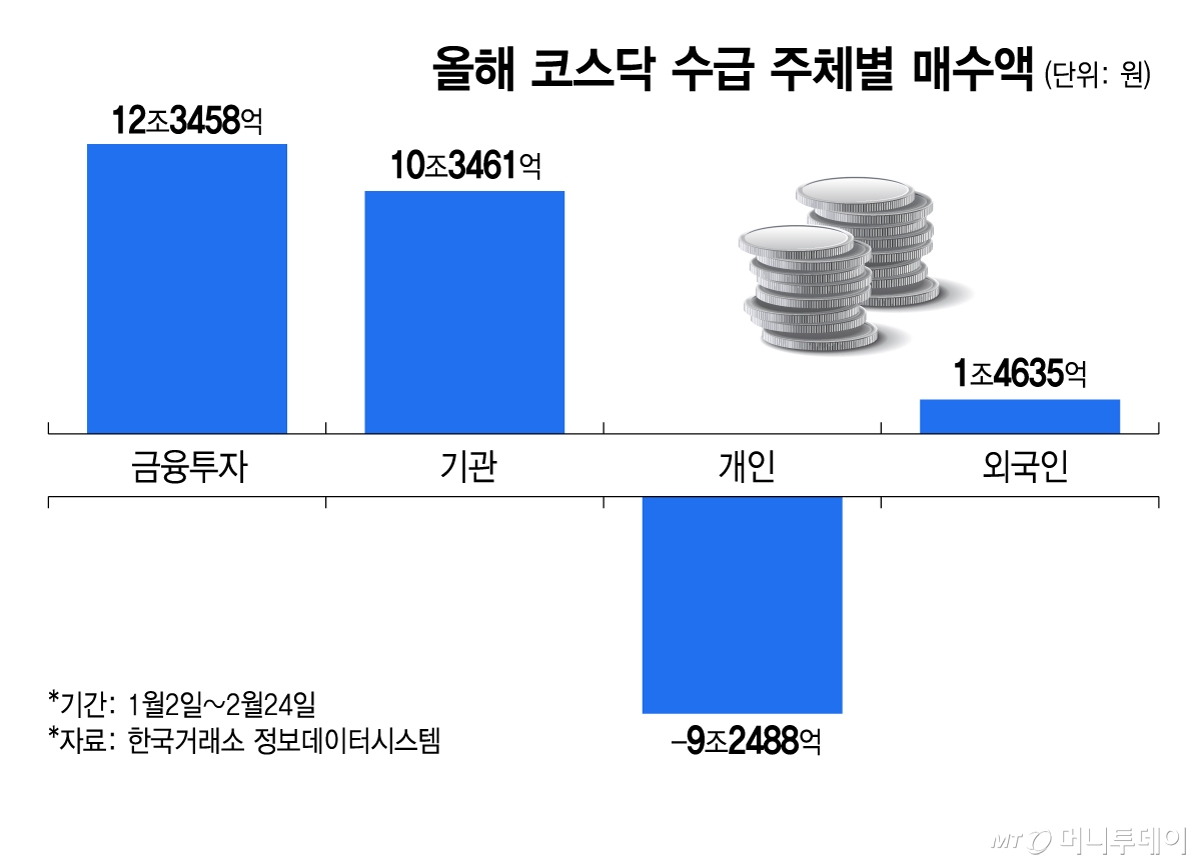

코스피가 사상 처음으로 6000을 돌파한 가운데 코스닥이 다음 상승 주자로 나설 수 있을지 시장 관심이 쏠린다. 개인투자자 자금도 코스닥 ETF(상장지수펀드)로 유입되고 있어 상승 기대감을 키운다. 25일 거래소에 따르면 올들어 전날까지 코스닥 시장에서 금융투자가 12조3458억원가량을 순매수했다. 이는 개인투자자를 중심으로 한 코스닥 지수 ETF(상장지수펀드) 매수세로 풀이된다. 개인투자자가 ETF를 사들이면 증권사 등 LP(유동성공급자)가 해당 ETF 구성 종목을 현물 시장에서 매수하게 되는데 이 물량이 금융투자 수급으로 집계되기 때문이다....

해당 종목의 매출 정보가 없습니다.

개인: 2,963,053

기관: -3,450,866

외인: 358,897

개인: 160,077,957

기관: -173,634,694

외인: 4,474,683

| 날짜 | 개인 | 기관 | 외인 |

|---|---|---|---|

| 2026-02-27 | 2,963,053 | -3,450,866 | 358,897 |

| 2026-02-26 | -2,790,742 | 3,409,967 | -624,169 |

| 2026-02-25 | -1,350,103 | 593,743 | 643,769 |

| 2026-02-24 | -1,012,116 | 1,167,312 | -173,895 |

| 2026-02-23 | 3,718,071 | -3,565,747 | -99,763 |

| 2026-02-20 | 2,961,260 | -4,342,874 | 1,045,823 |

| 2026-02-19 | 792,016 | -2,009,467 | 947,885 |

| 2026-02-13 | 3,860,905 | -4,058,787 | -19,807 |

| 2026-02-12 | -1,367,854 | 1,258,360 | 51,292 |

| 2026-02-11 | 796,792 | -1,560,040 | 824,855 |

| 2026-02-10 | 2,411,728 | -2,879,652 | 384,306 |

| 2026-02-09 | 2,205,030 | -1,507,473 | -936,281 |

| 2026-02-06 | -1,523,785 | 1,260,855 | 331,497 |

| 2026-02-05 | 1,713,584 | -1,301,419 | -609,562 |

| 2026-02-04 | 805,121 | -1,406,121 | 410,812 |

| 2026-02-03 | 2,384,742 | -2,890,102 | 88,678 |

| 2026-02-02 | -2,020,166 | 2,290,038 | 449,324 |

| 2026-01-30 | 19,972,342 | -20,847,804 | -16,418 |

| 2026-01-29 | 27,198,018 | -29,637,792 | 496,560 |

| 2026-01-28 | 31,121,532 | -32,464,495 | 235,379 |

| 2026-01-27 | 25,619,533 | -26,822,635 | -116,320 |

| 날짜 | 개인 | 기관 | 외인 |

|---|---|---|---|

| 2026-02-27 | 11,664,255 | -15,684,669 | 2,734,409 |

| 2026-02-26 | 8,701,202 | -12,233,803 | 2,375,512 |

| 2026-02-25 | 11,491,944 | -15,643,770 | 2,999,681 |

| 2026-02-24 | 12,842,047 | -16,237,513 | 2,355,912 |

| 2026-02-23 | 13,854,163 | -17,404,825 | 2,529,807 |

| 2026-02-20 | 10,136,092 | -13,839,078 | 2,629,570 |

| 2026-02-19 | 7,174,832 | -9,496,204 | 1,583,747 |

| 2026-02-13 | 6,382,816 | -7,486,737 | 635,862 |

| 2026-02-12 | 2,521,911 | -3,427,950 | 655,669 |

| 2026-02-11 | 3,889,765 | -4,686,310 | 604,377 |

| 2026-02-10 | 3,092,973 | -3,126,270 | -220,478 |

| 2026-02-09 | 681,245 | -246,618 | -604,784 |

| 2026-02-06 | -1,523,785 | 1,260,855 | 331,497 |

자산 비율 정보가 없습니다.

매출 구성 정보가 없습니다.

공매도 현황 정보가 없습니다.

업종 내 비교 정보가 없습니다.